- הרשמה לניוזלטר

- מועדון המשפיעים

- שימושון

- אודות

- תרום לנו

- צור קשר

אז הנה סיימנו את שנת 2020, שתיזכר כשנה של מגפה ששיגעה את כולנו וכמובן גם את הכלכלה העולמית. מי היה יכול לדעת לפני שנה שכך תיגמר השנה הזו? אולי הסינים שידעו על הנגיף המסתורי עוד בשלהי שנת 2019...

איך השפיעה הקורונה על שוק ההון בשנת 2020? מי הרוויח, ומי הפסיד? ומה המסקנות שכל אחד מאתנו יכול להפיק מכך? בואו נבדוק.

נתחיל מארץ הקודש.

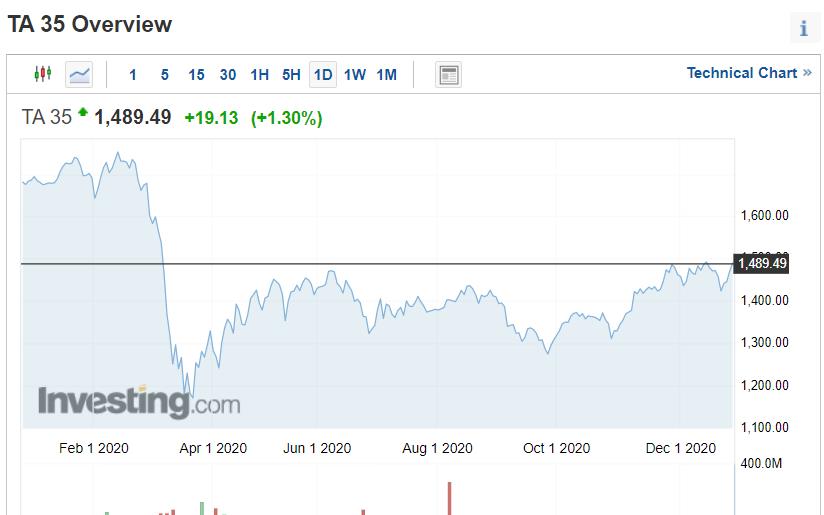

כמו בכל העולם, גם בבורסה שלנו היתה נפילה חדה בחודש מרץ, כאשר המגפה התפשטה במהירות לכל רחבי העולם ואיש לא ידע מה עומד לקרות וכמה חמור זה יהיה.

משקיעים שונאים אי יציבות, לכן במצב משברי הם עוצרים את ההשקעות והמדדים צונחים. במקביל אנשים רצים לרכוש דולרים, שנחשב למטבע היציב והבטוח בעולם, ואכן באותה תקופה הביקוש לדולר מזנק ושער הדולר עולה בחדות.

אחר כך זה מתהפך: המשקיעים נרגעו, והבורסה חזרה לעלות. ביולי ובאוקטובר שוב היו נפילות (בגלל הזינוק בתחלואה בישראל), אבל ממש לא ברמה ההיסטרית של מרץ, ומיד אחר כך שוב חזרנו לעליות יפות.

בסופו של דבר, מדד ת"א 35 (המשקף את 35 המניות בעלות שווי השוק הגבוה ביותר בישראל) ירד ב-2020 ב-12%, מ-1685 נקודות ל-1490 נקודות.

מדד ת"א 125 (המשקף את 125 המניות המובילות) התחיל את השנה עם 1620 נקודות וסיים ב-1550, ירידה של כ-4-5 אחוזים. בהחלט ירידה, אבל ממש לא קטסטרופה.

אז מה המסקנות?

ראשית, הפיזור עובד ומוריד את הסיכון. נכון שמדד ת"א 35 נפל בחדות גבוהה כמעט פי שלושה ממדד ת"א 125, ונכון שהוא מהווה למעלה מ-50% מהשווי של מדד ת"א 125, אבל ה-50% הנותרים בהחלט מאזנים אותו, כך שבשורה התחתונה מי שהשקיע בסל מניות ולא הימר על מניה אחת – ספג הפסד סביר יחסית למשבר כלל עולמי, וכל הסיכויים שלטווח הארוך הוא יחזור להרוויח.

לכן, אנחנו תמיד ממליצים לפזר את ההשקעות. לא לשים את כל הכסף על מניה אחת, טובה ככל שתהיה. הפיזור הוא עיקרון חשוב, והתנודות בשוק ההון בזמן משבר הקורונה מוכיחות את זה.

שנית, ודווקא בגלל הצורך בפיזור, בולטת העובדה שהשוק בישראל עדיין קטן ולא מפוזר כמו שצריך. גם מדד ת"א 35 וגם מדד ת"א 125 מושקעים בצורה מוטה בנדל"ן ופיננסים, מה שעקרונית טוב כי התחומים האלה ניזוקו רק מעט ממשבר הקורונה. הבעיה היא שההשקעה אינה בנדל"ן למגורים אלא בנדל"ן מסחרי (בנייני משרדים, מרכזי קניות וכו'), שם נמצא רוב הכסף של הגופים המוסדיים.

בעוד שהנדל"ן למגורים כמעט לא נפגע ואפילו צמח בזמן המשבר, הנדל"ן המסחרי חטף מכה לא פשוטה – אזורי מסחר נסגרו, האנשים הגדילו את נפח הקניות הווירטואליות שלהם, המשרדים ננטשו והעובדים עברו לעבוד מהבית. יחד עם זאת, מכיוון שהמשקיעים נכוו משוק ההון הם בהחלט מחפשים מקומות אחרים לכסף שלהם. נדל"ן, בעיקר למגורים, זו אופציה בכלל לא רעה. בתחום הנדל"ן המסחרי, מרכזי קניות שכונתיים הוכיחו את עצמם בתקופה הקורונה. בסופו של דבר אנשים צריכים לקנות במכולת... לכן גם הם נהיו אטרקטיביים יותר בשנה האחרונה.

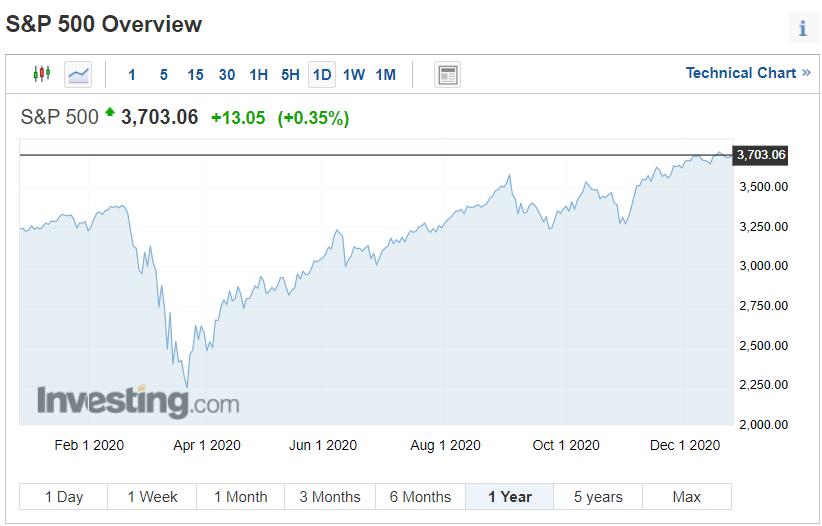

מעבר לאוקיינוס, הבורסה בארה"ב דווקא הפגיזה בעליות, כאשר חמש חברות הטכנולוגיה של מדד "ביג 5" (אמזון, אפל, גוגל, מיקרוסופט ופייסבוק) שועטות למעלה וסוחבות אחריהן את כל השאר.

מדד הסנופי (s&p), הכולל מניות של 500 תאגידים מובילים הנסחרים בבורסות האמריקניות, התחיל את השנה ב-3257 נקודות והוא מסיים אותה בכ-3,700 נקודות, כלומר תשואה חיובית של כ-14% בשנה החולפת!!!

העלייה הזו מטאורית במיוחד כאשר זוכרים שבחודש מרץ, בתחילת המגפה, מדד הסנופי נחתך בלמעלה מ-30% משוויו עד לשער של 2237 נקודות, וכל זה תוך שלושה שבועות בלבד. עד אז, הבורסה מעולם לא נחתכה בשיעור כל כך גבוה בפרק זמן כל כך קצר...

וחייבים כמובן להזכיר את השחיקה בשער הדולר, במיוחד אחרי הנסיקה שלו מעלה בתחילת המשבר. נרחיב על כך בהמשך.

איך קורה שבסוף הרבעון הראשון של השנה הבורסה נופלת ב-30%, ובכל זאת בסוף השנה היא לא רק מוחקת את הנפילה אלא עולה ב-14%, ועוד בשנה של מגפה עולמית מתמשכת?

ראשית, צריך לזכור שבורסה מתמחרת ציפיות עתידיות ולא עובדות – חוסר הוודאות שיצרה הקורונה הלחיץ את המשקיעים וגרם להם לנטוש את הבורסה, מה שהביא לנפילות החדות. אבל אז המשקיעים הפנימו שצריך ללמוד לחיות עם המגפה, וכאשר הריבית בעולם אפסית – "אין לנו אלא הבורסה": אין מקום אחר לשים בו את הכסף. ההפנמה הזו יצרה ציפיות חדשות, והבורסה התאוששה.

שנית, כפי שהזכרנו, חמש המניות הטכנולוגיות הגדולות סוחבות על הכתפיים את כל היתר. המניות של החברות הללו עולות באופן מתמשך מאז המהפכה הטכנולוגית שהעולם עובר, ומשבר הקורונה רק חידד עוד יותר את העליונות שלהן ואת הפתרונות שמציעה הטכנולוגיה בזמן שמפגשים פנים אל פנים הופכים מסוכנים. בזמן שרוב המניות מדשדשות סביב האפס, חמש המניות הטכנולוגיות הגדולות נתנו בשנה החולפת תשואה מדהימה של 42% (נכון לסוף ספטמבר)!

אגב, המשקל של חמש הטכנולוגיות הגדולות במדד האמריקני עלה מכ-16% בתחילת השנה, לקרוב ל-24% כיום. זה שינוי דרמטי, כי היסטורית דווקא מניות קטנות ומניות ערך (כאלה מהשורה השנייה והשלישית, שמתומחרות בזול ביחס למחירן האמיתי) הן אלה שנתנו בעבר תשואה עודפת על הממוצע. כאמור, היום חמש הגדולות מוגדרות כמניות צמיחה, והמרוויחה הגדולה ממשבר הקורונה היא כמובן בורסת הנאסד"ק, בורסת הטכנולוגיה האמריקנית. מדד הנאסד"ק התחיל את השנה ב-8870 נקודות, וסיים אותה ב-12,700 נקודות – תשואה שנתית של כ-44%!

אז מה המסקנות:

אי אפשר להשאיר את ההשקעות רק בגבולות ישראל. אנחנו פסיק קטן ביחס לשוק העולמי, ומי שרוצה להרוויח חייב להיחשף גם אליו.

צריך לדעת "להרים את הראש" ולא להסתכל רק על כאן ועכשיו. הדבר ההגיוני ביותר הוא שאם יש מגפה עולמית שמשאירה את כולם בבית, סקטור הטכנולוגיה מוכרח לעלות. בחודש מרץ, כשהשוק חווה ירידות מטורפות, קשה היה לעשות "זום אאוט" ולראות את זה, אבל מי שידע להסתכל קדימה – הרוויח בגדול. יתכן שבדיוק בזה נמדדים משקיעים מנוסים...

ההשקעות בקרן הנדל"ן שלנו עבדו מצוין וסיפקו יציבות. הנדל"ן הוגדר כאפיק חיוני, והעבודה נמשכה גם בזמן הסגרים. מחירי הדירות נשארו יציבים, ובשורה התחתונה סיפקו למשקיעים תשואה יציבה, שאינה מושפעת משוק ההון והנפילות בבורסה, ובמקרים רבים גם גבוהה יותר. במידה ויש לכם 200,000 ש"ח ומעלה, שאתם רוצים להשקיע אותם לכמה שנים בתשואה קבועה וידועה מראש - אתם מוזמנים לפנות במייל חוזר.

הדולר ירד, הביטקוין זינק.

עכשיו בואו נדבר קצת על שער המטבע.

הדולר, כפי שאמרנו, נשחק השנה בצורה משמעותית: הוא התחיל את השנה בשער יציג של 3.47 שקלים לדולר, ומסיים באזור 3.22. כלומר, שחיקה של קרוב ל-7%. וזה אחרי שבתחילת המשבר הוא זינק אל מעל 3.8 שקלים לדולר, כי כולם היו בפאניקה ולא ידעו איפה לשים את הכסף.

במילים אחרות, צריך להיפטר מההרגל הישן לשים את מבטחנו בדולר. החזקה של מטבע חוץ בחשבון "סתם ככה" היא טעות. נכון, יש היגיון רב בכך שאם אדם מנהל תיק נכסים משמעותי, חלקו צריך להיות במט"ח. אבל המט"ח הזה צריך לעבוד ולא לישון בחשבון הבנק – השתמשו בו כדי לקנות מניות בארה"ב, או תשקיעו בנדל"ן בחו"ל.

בסופו של דבר, מי שהחזיק השנה דולרים הרוויח לזמן קצר והפסיד בגדול בסיכומו של דבר. מי שמיהר לקנות דולרים בתחילת המשבר הפסיד פעמיים – גם קנה ביוקר, וגם סופג ירידת ערך רצינית.

נתון נוסף שכדאי לשים אליו לב הוא הביטקוין. המטבע הדיגיטלי זינק בשנת 2020 משער של 7212 דולר לביטקוין אחד, עד ל – שימו לב – 27,000 דולר לביטקוין! מדובר בתשואה פנטסטית של כ-275% בשנה האחרונה, וגם על זה אפשר לומר שהכתובת היתה על הקיר – בזמן שהבנקים המרכזיים בעולם מדפיסים כסף ללא הכרה, אנשים בורחים למוצר שאין בנק מרכזי שמדפיס אותו, ושלא יכולה להתרחש בו אינפלציה (לפחות תיאורטית)... האם זו המלצה לקנות ביטקויין? אנחנו לא יודעים מה יקרה עם המטבע הזה בעתיד, ולכן לא ממליצים לקנות אותו.

לסיכום, שנת 2020 היתה שנה מרתקת מבחינת התהפוכות הכלכליות והלקחים שאפשר להפיק ממנה לגבי הרגלי ההשקעות של כולנו. מי שהשקיע במט"ח – הפסיד. מי שפיזר את ההשקעות שלו בבורסה – הרוויח, או לפחות לא התרסק. מי שהשקיע במניות הטכנולוגיה המובילות בארה"ב זכה לתשואה חלומית. ומי שקנה ביטקוין בכלל שיחק אותה בענק. האם זה אומר שכך בדיוק יהיה גם בעתיד? לא בהכרח. מה זה כן אומר? שצריך להרים את הראש, לבחון את הנתונים בראש פתוח, ולא לפחד לשנות הרגלים ישנים.

אומרים שכדי להיות סוחר בורסה מקצועי צריך פעם אחת לחוות משבר עולמי. אחד כזה חווינו השנה ממש מול העיניים. מה הלאה? אף אחד לא יודע...